信息披露违法违规对上市公司有多大影响?

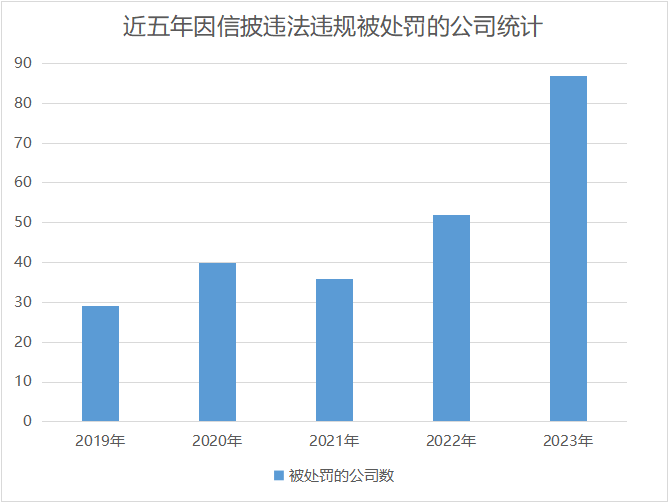

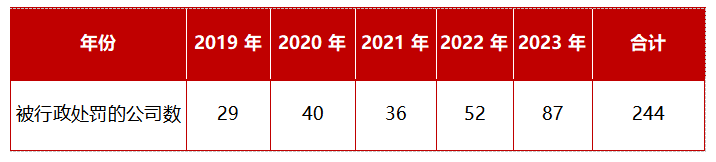

近年来,每年都有不少公司信息披露违法违规被证监会立案调查,甚至被行政处罚,但信披违规的现象仍然屡禁不止……先来看看近几年因信息披露违法违规而被行政处罚的案例统计:

可以看到,近五年因信披违法被行政处罚的公司数量整体呈现上升的趋势,且2023年被处罚的公司数量甚至达到了前两年的累计数。 上市公司信息披露违法违规的情形有信披不真实、信披不准确、信披不完整、未在法定期限内披露、未及时披露重大事项、未持续披露进展、关联关系及关联交易披露不规范等。目前市场上常见的典型信披违规案例主要有以下几种类型: 01 未及时披露关联方非经营性资金占用及关联交易 2021年-2022年,在实际控制人兼时任董事长王某的组织安排下,A公司通过第三方将公司资金转给由王某控制的B公司、C公司,上述行为构成实际控制人及其关联方非经营性资金占用。2021年至2023年4月,王某利用上市公司影响力,与经销商协商,经销商将货款汇入王某控制的B公司、C公司的银行账户,导致经销商回款至上市公司的时间滞后。前述行为属于上市公司与关联方之间发生的转移资源或义务的事项,构成关联交易。 上述情况,A公司未按规定及时披露,亦未在2021年年度报告、2022年年度报告、2023年半年度报告等报告中真实、准确、完整披露。 02 未及时披露定期报告 2023年4月29日,D公司披露《关于延期披露定期报告的公告》,公告称因年报编制调整涉及问题较多,工作量大,且公司董事会和管理层均出现人员不足情况,公司无法完成多期定期报告的编制和调整工作,定期报告披露将延期至2023年6月30日。截至2023年4月30日即法定披露截止日,D公司未披露2022年年报。 03 未及时披露临时公告 2021年至2022年期间,为纾解E公司子公司资金需求,E公司关联方F公司及其子公司通过G公司及其子公司对E公司子公司提供财务资助。其中,2021年度累计提供资金14.12亿元,占E公司2021年年度报告净资产绝对值的26.13%;2022年1-6月累计提供资金5.37亿元,占E公司2022年半年度报告净资产绝对值的9.50%。上述资金往来构成关联交易,E公司未按规定及时披露、未在2021年年度报告和2022年半年度报告中予以披露。 04 定期报告存在重大遗漏 2017年12月,J公司子公司与某区人民政府签订《项目合作协议》,约定项目计划总投资约5亿元人民币,分三期建设。《合作协议》约定自双方签约代表签字盖章之日起生效。《合作协议》签订后,为落实项目用地,子公司先后与区下属8个村镇签订《土地流转合同》,并按合同支付了2018年至2020年土地流转费,每年约300万元。2017年12月至2020年12月,子公司累计投入租用平整土地、购买树苗、购买农资农药等项目前期支出约2,180万元。2021年1月12日,因项目所面临的内外部环境和实施条件发生变化,J公司党委会决定全面终止项目推进工作。 《合作协议》约定的投资总金额占公司最近一期(2016年)经审计总资产的28.37%、净资产的50.55%,属于应当披露的重大事项,J公司应在2017年、2018年、2019年、2020年年度报告中披露上述《合作协议》的订立及截至报告期末项目的进度情况。但J公司未在2017年至2020年年度报告中披露该事项,导致相关定期报告存在重大遗漏。 05 财务数据造假 2020年1月至2022年上半年,H公司全资子公司I公司虚构广告代理流程,以二级广告代理商的名义,向第三方公司采购流量后,销售给双方商定的其他公司,形成没有商业实质的空转代理业务。公司通过前述虚构业务,虚增营业收入和营业成本,导致公司披露的2020年年报、2021年年报和2022年半年报存在虚假记载。 2020年至2022年上半年,公司虚增营业收入金额合计7.17亿元,虚增营业成本合计7.16亿元。其中,2020年虚增营业收入3.66亿元,虚增营业成本3.65亿元,分别占当期披露金额的12.04%、13.30%;2021年虚增营业收入1.43亿元,虚增营业成本1.43亿元,分别占当期披露金额的10.87%、11.11%;2022年上半年虚增营业收入2.09亿元,虚增营业成本2.07亿元,分别占当期披露金额的69.05%、69.79%。 根据《上市公司信息披露管理办法》第三条的规定“信息披露义务人应当及时依法履行信息披露义务,披露的信息应当真实、准确、完整,简明清晰、通俗易懂,不得有虚假记载、误导性陈述或者重大遗漏。”除了定期报告每年固定的披露时间规定,其他重大事项披露的“及时性”一般指自起算日起或者触及披露时点的两个交易日内。 《最高人民法院关于审理证券市场虚假陈述侵权民事赔偿案件的若干规定》还对“虚假记载”、“误导性陈述”、“重大遗漏”作出了解释: 虚假记载,是指信息披露义务人披露的信息中对相关财务数据进行重大不实记载,或者对其他重要信息作出与真实情况不符的描述。 误导性陈述,是指信息披露义务人披露的信息隐瞒了与之相关的部分重要事实,或者未及时披露相关更正、确认信息,致使已经披露的信息因不完整、不准确而具有误导性。 重大遗漏,是指信息披露义务人违反关于信息披露的规定,对重大事件或者重要事项等应当披露的信息未予披露。 当上市公司未按规定进行信息披露或者披露的信息有虚假记载、误导性陈述或者重大遗漏时,可能会面临以下风险: 1.被证监会采取行政监管措施 依据《上市公司信息披露管理办法(2021年修订)》,信息披露义务人及其董事、监事、高级管理人员违反本办法的,中国证监会为防范市场风险,维护市场秩序,可以采取以下监管措施: (一)责令改正; (二)监管谈话; (三)出具警示函; (四)责令公开说明; (五)责令定期报告; (六)责令暂停或者终止并购重组活动; (七)依法可以采取的其他监管措施。 2.受到证监会行政处罚 信息披露义务人没有按照《证券法》规定,在规定期限内报送有关报告、履行信息披露义务,或者报送的报告、披露的信息有虚假记载、误导性陈述或者重大遗漏的,由证监会按照《证券法》第一百九十七条处罚: 第一百九十七条 信息披露义务人未按照本法规定报送有关报告或者履行信息披露义务的,责令改正,给予警告,并处以五十万元以上五百万元以下的罚款;对直接负责的主管人员和其他直接责任人员给予警告,并处以二十万元以上二百万元以下的罚款。发行人的控股股东、实际控制人组织、指使从事上述违法行为,或者隐瞒相关事项导致发生上述情形的,处以五十万元以上五百万元以下的罚款;对直接负责的主管人员和其他直接责任人员,处以二十万元以上二百万元以下的罚款。信息披露义务人报送的报告或者披露的信息有虚假记载、误导性陈述或者重大遗漏的,责令改正,给予警告,并处以一百万元以上一千万元以下的罚款;对直接负责的主管人员和其他直接责任人员给予警告,并处以五十万元以上五百万元以下的罚款。发行人的控股股东、实际控制人组织、指使从事上述违法行为,或者隐瞒相关事项导致发生上述情形的,处以一百万元以上一千万元以下的罚款;对直接负责的主管人员和其他直接责任人员,处以五十万元以上五百万元以下的罚款。 3.被实施市场禁入 相关责任人员未履行应尽的职责,情节严重的,可能还会被采取证券市场禁入的措施。根据2024年6月29日证监会等六部委最新发布的《关于进一步做好资本市场财务造假综合惩防工作的意见》(以下简称《意见》),监管部门将加大对财务造假案件的处罚力度,对主要责任人员依法坚决实施市场禁入。 4.强制退市 上市公司存在信息披露违法违规行为,很可能触发《股票上市规则》中强制退市的标准被实施退市风险警示,甚至最终导致强制退市。另外,《意见》也指出“严格执行重大违法强制退市制度,对欺诈发行、严重财务造假的公司依法坚决予以退市,强化对相关机构和个人追责。” 5.刑事追责 对于控股股东、实际控制人组织实施财务造假、侵占上市公司财产,公司董事、高级管理人员挪用资金、职务侵占等背信损害上市公司利益的行为,会被追究刑事责任。第三方如供应商、客户、中介机构、金融机构等配合实施财务造假构成犯罪的,也同样会被追究刑事责任。根据《意见》的内容,监管部门将推动加大刑事追责力度,推动出台背信损害上市公司利益罪司法解释,加强对“关键少数”及构成犯罪配合造假方的刑事追责。 6.面临民事诉讼 上市公司违反信息披露的规定,在披露的信息中存在虚假记载、误导性陈述或者重大遗漏的,被认定为虚假陈述,虚假陈述如造成投资者投资损失,可能面临侵权民事赔偿责任。 2022年1月21日,最高人民法院发布了《最高人民法院关于审理证券市场虚假陈述侵权民事赔偿案件的若干规定》,进一步细化和明确了证券市场虚假陈述侵权民事赔偿责任的构成要件及追究机制等各项主要内容。近年来,相关虚假陈述诉讼案件不在少数: 备注:(1)2021年数据包含特别代表人诉讼(康美药业案)数据。(2)赔偿金额及投资者户数以法院每年判决情况累计计算。 上市公司一旦出现信息披露违法违规,将可能面临行政处罚、强制退市、刑事追责、巨额民事赔偿的巨大风险,后果非常严重。因此,上市公司应高度重视信息披露的合法合规,建立健全信息披露制度与内部控制制度,加强对企业相关人员的合规培训,避免发生信息披露违法违规的情况。