市值管理或开始全面落地

近日,上海国资委召开市值管理工作座谈会,除了正常的讲话,国泰君安、海通证券分享了协助开展市值管理工作的服务方案,或受此影响,上海国企改革板块近日也是大幅上涨。

也就是说,市值管理可能在地方层次开始全面落地了。

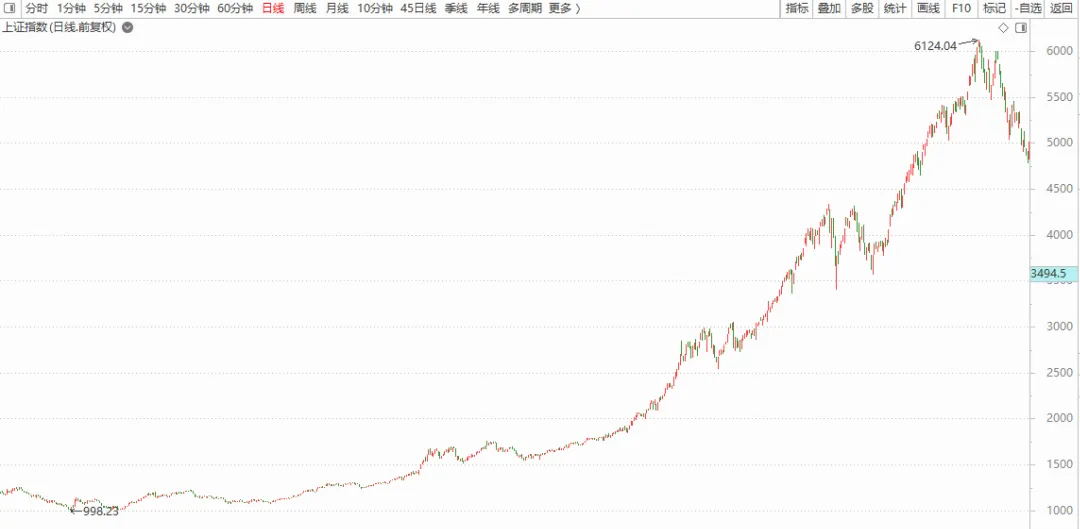

在今年1月24日,千股跌停的背景下,国资委提出将进一步研究将市值管理纳入中央企业负责人业绩考核; 1月26日,证监会召开2024年系统工作会议,会议强调,推动将市值管理纳入央企国企考核评价体系; 1月29日,国务院国资委举行中央企业、地方国资委考核分配工作会议,国务院国资委表示,在前期试点探索、积累经验的基础上,全面推开上市公司市值管理考核。 之后就是央企先带了个好头,在去年中国宝武和中国建筑率先试点的基础上,上市央企市值管理考核加快落地,中国石油、国机重装、云南铜业、中国巨石等等都明确把市值管理指标纳入管理层业绩考核。 而对于市值管理,有人说市值管理让股东获得更加价值,也有人说市值管理不是什么好词,相当于是变相的操纵股价、内幕交易。 为什么会有这些说法,今天我们就来盘一盘。 市值管理这个说法,其实是老美在上世纪80年代搞出来的,意思是不追求公司利润增长,更加注重市值的增长实现股东利益最大化。 而我们呢,最早提到是在2005年,当时的背景是,上市公司基本是国企改制上市,大股东持有的非流通股占总股本的2/3。这种股权分置的情况,市值的涨跌跟公司高管没什么关系,公司高管也没动力去关注公司股价的涨跌。 然后到2005年5月,中国四家上市公司试点股权分置改革,目的就是让股权全流通,改变大股东与中小股东同股不同权的历史,然后在11月,股权分置改革座谈会提出,研究制定关于将股票市值纳入国有企业经营绩效考核体系的相关规定。从此之后,上市公司的市值直接跟大股东的利益挂钩,当年的上证指数连涨两年,从998点涨到6124(虽然不是单一因素,但是股权分置改革是起涨的基础) 在这一段时间,三一重工独特的高分红,复星集团产融结合做大做强,美的集团兼并扩张补短板,大家的目的都很纯粹,就是把市值做大,让股东获得更多收益。 但是表面的风平浪静,实则早已波涛汹涌,市值管理开始走歪,很多公司领悟到了市值管理的真谛:只要并购重组,然后利润激增就能拥有更高的市值。 最经典的案例就是牛散刘芳。2007年一季度,一个叫刘芳的股民买入ST金泰1092.8万,此后ST金泰停牌,之后黄光裕哥哥黄俊钦作为实际控制人的ST金泰,公布要借壳ST金泰整体上市重大利好,ST华泰开始连续涨停,总共拉了42个涨停板,刘芳的纸上财富增值了6倍多,达到8274万元,如此暴涨,自然引来监管层的注意,2008年,黄光裕、黄俊钦都因内幕交易被起诉,最终入狱,而所谓的金泰,有人说两三年前就破产了,而身处山顶的股民,直接就摔得粉身碎骨。但是刘芳身份成谜,而且更诡异的是,后面有人挖出了刘芳的身份,但是曝光刘芳行踪的那个记者,最后去了刘芳开户公司的总部上班。 但这件事的重点不是刘芳是不是真的这么厉害,而是加强了大A的投机氛围,从投资者的角度来说,盲猜投资重组成为正统的“投资”,对公司来说,搞重组做大市值成了最大的目标。 然后到在2014年5月8日,国务院再次明确提出,鼓励上市公司建立市值管理制度,同时鼓励市场化并购重组。搞重组做大市值的做法越加放大,而且花样更多,有人评价,如果说07年的市值管理是擦个粉底,那么2015年的市值管理就是集体整容,上市公司管理层不光炒股票,还把股票炒出了花,各种各样的炒题材、市场操纵、虚假披露、内幕交易、为实际控制人牟利等等等。 最经典的就是当年的暴风和乐视。 暴风上市后40个交易日内斩获了37个涨停板,暴涨的背后是VR概念的炒作,本来做视频的公司,随着股价飙涨,一口气成立八个娱乐版块,还说要在100天内超过腾讯。 暴风这一出是最为典型的借市场热门题材概念炒作,从而提升公司股价的市值管理行为。 不过作为故事大王鼻祖,乐视网的段位显然更高一筹,乐视网市值管理的精髓不是依靠半个月一次、没有产品只有PPT和梦想的发布会,而是依靠贾会计神乎其神的财技,比如高比例的研发费用资本化、对影视版权的直线摊销,以及最为风骚的把递延所得税做成负数,使得净利润为正。这张好看的报表,让乐视网5个月涨了5.4倍,市值高达1500亿,贾跃亭借此高位减持,套现70亿。 但这两家公司的结果大家也都是知道的,之后的管理层就再也没提过市值管理了,一直到今年的1月24日。 总的来说,市值管理对投资者来说是件好事,但控制不好也会畸形,就拿老美来说,在市值管理理念下的美股,大家也都看在眼里,人家重视股东利益,有着成熟的法律体系来保护投资者,同时投资者也回馈给美股,让美国拥有世界上规模最大的资本市场,总市值逼近全球一半。 但也有研究指出,美股的市值管理更多是美国企业管理层主导的,股东对于公司的诉求更容易得到反馈,所以美国上市公司的股票回购、现金分红比例都比较高,给高管的股权激励也比较到位,甚至会出现过度激励批评的声音,美国的这种市值管理往往是一种自发行为,在整个美股市场都表现得异常活跃。 但是美股过渡的市值管理,也让过多的资金流入投资人口袋,导致企业没有足够的研发资金投入制造,被大家诟病的波音就是这种情况,波音为了抬高股价,在大量回购股票的同时,减少研发和制造、削减员工数量,还将大量业务外包给不合格的供应商,结果就是波音市值越做越大,事故也越来越多。 而我们最新提到的市值管理,是站在央国企和政府的角度来看的,可以说,这又是一种全新的模式,但本质上,市值管理不是说把股价拉高才叫管理,而是促使央国企的价值得到释放,然后股票的价格更好地反映它的内在价值,这样才叫市值管理,不然到时候,也会演变成畸形的炒作。