注册制改革背景下的企业上市规划(7)

上市后的主要资本运作工具

及市值管理

市值管理——上市公司市值分布及市值管理现状 A股公司的市值呈阶梯式分布,仅1,620家公司的市值在100亿元以上,占比为34.59%;市值在300亿元以上的公司只有602家,占比仅有12.85%;市值在500亿元以上的公司也只有335家,占比7.15%;市值不足50亿元的上市公司数量达到1,884家,占比达到40.22%。 这些不足50亿元的小市值公司,接近75%没有券商等研究力量的覆盖,因此在基金抱团追逐白马股的市场环境下,有近一半的A股上市公司,面临着如何吸引投资者关注的难题。 市值越高的上市公司,越能得到投资者的青睐,获得更好的股价成长和估值扩张空间;而市值小的公司,则缺乏关注,估值成长性欠缺。

市值管理——市值管理的常见误区 误区一:不作为。认为市场是波动的,没法做;企业只管生产经营;认为太敏感、容易违规。 误区二:乱作为。追求股价的最大化;迎合主力。 误区三:片面理解。认为市值管理=股价管理;认为市值管理=IR=投资者见面会或网上路演;市值管理=“项目工程” =平时可有可无。

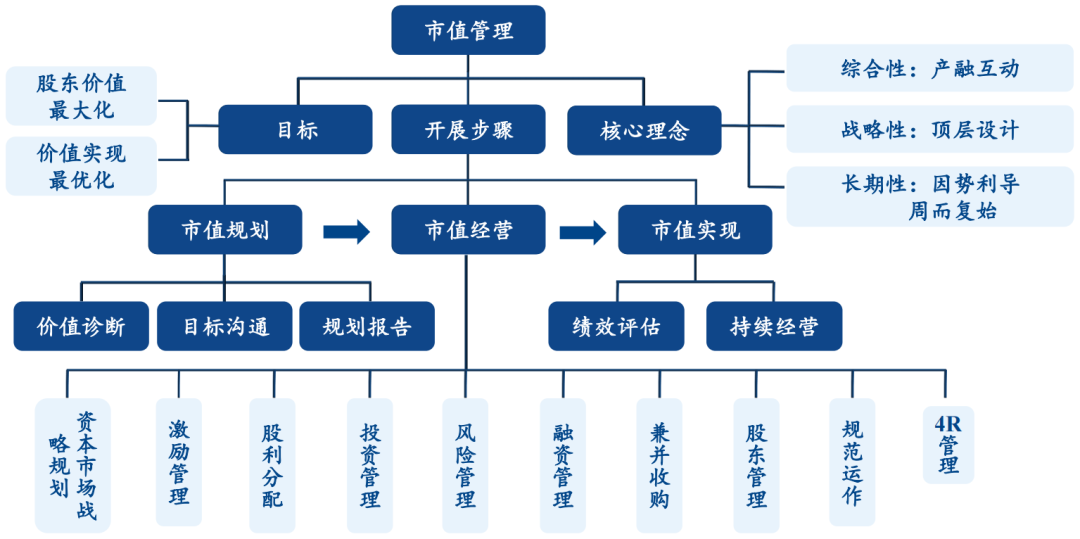

市值管理——市值管理的概念框架

市值管理——市值管理方案 管理途径 具体内容 融资管理 融资功能是资本市场的基础功能,上市公司可根据市场环境和企业财务结构等因素,灵活选择股权融资、债券融资、资产证券化或其他创新融资工具,增强公司经营能力,助推产融互动,促进市值提升。 并购管理 一方面,公司可以通过并购重组推动产业整合升级,分享成长价值。另一方面,公司可与VC/PE共同设立产业投资基金。在发掘优质项目后,产业基金即会通过参股、并购、孵化、培育等方式优选并购标的。该方式可以提前锁定并购标的,减轻前期出资压力,通过标的培育降低并购失败风险。 股东管理 公司可以根据股东结构的实际情况,适时做出不同的股东管理目标。例如,在股价低估时,控股股东增持或引进战略投资者,能够增强市场持股信心。 激励管理 公司可以通过员工持股计划、限制性股票等对公司员工进行激励,将员工个人利益与公司利益深度绑定,激发员工工作积极性,有利于公司吸引稳定人才,促进业绩增长。规划优越的股权激励成为人力资源管理的常规动作,在稳步促进业绩的同时也成为公司释放信号的有效途径,是市值管理的重要工具。 股利管理 股利分配是回报股东、释放信号、配合资本运作的重要方式,可以增强市场对公司持续盈利的信心,吸引长期持股的机构投资者,从而稳定市值。 投资管理 通过证券公司等渠道获取种类丰富、适合不同收益风险需求的固定收益类、权益类、混合类投资品种,帮助公司提高暂时闲置资金的理财收益,从而服务市值管理的整体需要。 规范管理 重大不规范事项可能直接影响公司再融资等资本运作进程、扰乱公司经营规划、影响公司声誉,从而动摇股东长期持有的信心、降低潜在投资者的持股意愿。上市公司应对公司定期报告、股东权益变动、募集资金使用、投资理财、董监高行为、内幕交易、关联交易等事项进行全面综合评估管理,在市场和监管机构面前树立健康良好的上市公司形象。 关系管理 通过加强调研活动、电话路演、业绩说明会等形式,打造专属的研究员队伍,寻找愿意与公司共同成长、长期持股的基金股东。同时,积极、定期与主流媒体保持联系,宣传公司发展动向、战略规划、企业文化,做好危机防范和危机处理。此外,通过及时、准确、主动、规范的信息披露,与市场和监管机构建立良好的信息交互和沟通渠道,塑造上市公司的资本品牌。

市值管理——在市值波动中选择市值管理方式