注册制改革背景下的企业上市规划(6)

上市后的主要资本运作工具

及市值管理

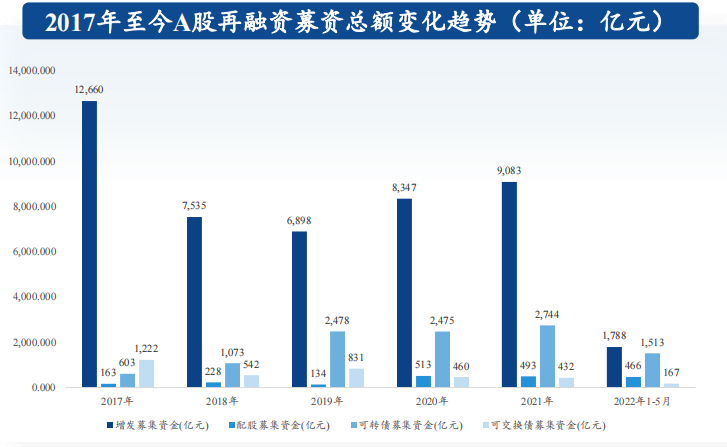

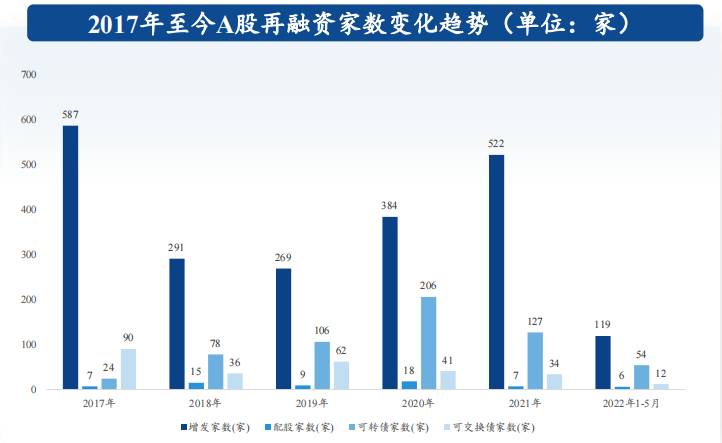

股权融资业务介绍——再融资业务市场规模 自2017年再融资规则收紧以来,定增产品因定价机制、投资者数量、锁定期等多方面限制因素使市场规模急剧下滑,作为定增替代品的可转债产品也因较高的发行财务门槛及与净资产挂钩的发行规模限制了其市场规模的增长。 2020年2月,再融资新政颁布,放宽了对主板、创业板上市公司定向增发股票的监管要求,具体包括对认购者限售期、定向发行对象人数、最高发行折价、定价基准日认定等方面的放松;2020年6月,发布各板块再融资监管问答。自此,再融资市场规模不断扩大。 统计时间截至2022年5月31日

股权融资业务介绍——配股 配股是上市公司向原股东发行新股、筹集资金的融资方式。 发行基本条件: (1)最近3个会计年度连续盈利,以扣除非经常性损益后的净利润与扣除前的净利润低者为计算依据。 (2)除金融类企业外,原则上最近一期末不得存在持有金额较大、期限较长的交易性金融资产和可供出售的金融资产、借予他人款项、委托理财等财务性投资的情形。 (3)本次发行董事会决议日距离前次募集资金到位日原则上不得少于18个月;前次募集资金(首发、增发、配股、非公开)基本使用完毕或投向未发生变更且按计划投入的,可不受上述限制,但相应间隔原则上不得少于6个月。 (4)最近3年以现金方式累计分配的利润不少于最近3年实现的年均可分配利润的30%。 发行对象:原股东,且认购量必须超过拟配售数量70%。(控股股东在股东大会召开前公开承诺认配股份的数量) 发行价格:自主定价。 发行规模:拟配售股份数量不超过本次配售股份前股本总额的30%;采用证券法规定的代销方式发行。 募集资金用途:可以将募集资金全部用于补充流动资金和偿还债务。 锁定期及减持期限:锁定期无强制性规定。 批文有效期:12个月。

股权融资业务介绍——公开增发 公开增发是上市公司向公众投资者新发行一定数量股票、筹集资金的融资方式。 发行基本条件: (1)最近3个会计年度连续盈利,最近3个会计年度加权平均净资产收益率平均不低于6%,以扣除非经常性损益后的净利润与扣除前的净利润低者为计算依据。 (2)除金融类企业外,原则上最近一期末不得存在持有金额较大、期限较长的交易性金融资产和可供出售的金融资产、借予他人款项、委托理财等财务性投资的情形。 (3)本次发行董事会决议日距离前次募集资金到位日原则上不得少于18个月;前次募集资金(首发、增发、配股、非公开)基本使用完毕或投向未发生变更且按计划投入的,可不受上述限制,但相应间隔原则上不得少于6个月。 (4)最近3年以现金方式累计分配的利润不少于最近3年实现的年均可分配利润的30%。 发行对象:发行价格应不低于公告招股意向书前20个交易日公司股票均价或前1个交易日的均价。 发行价格:自主定价。 发行规模:无明确规定。 募集资金用途:用于补充流动资金和偿还债务的比例不得超过募集资金总额的30%;轻资产、高研发投入的企业超过上述比例的,应充分论证其合理性。 锁定期及减持期限:锁定期无强制性规定。 批文有效期:12个月。

股权融资业务介绍——非公开(定向)增发 非公开发行股票是指上市公司采用非公开方式,向特定对象发行股票的行为。 发行基本条件: (1)相较配股与公开增发,定向增发对企业盈利能力、分红、净资产回报率等均无硬性指标要求。 (2)除金融类企业外,原则上最近1期期末不得存在持有金额较大、期限较长的交易性金融资产和可供出售的金融资产、借予他人款项、委托理财等财务性投资的情形。 (3)本次发行董事会决议日距离前次募集资金到位日原则上不得少于18个月;前次募集资金(首发、增发、配股、非公开)基本使用完毕或投向未发生变更且按计划投入的,可不受上述限制,但相应间隔原则上不得少于6个月。 发行对象:符合股东大会决议规定的条件;对象不超过35名。 发行价格:不低于定价基准日前20个交易日公司股票均价的80%;⚫董事会决议已确定全部发行对象(锁价发行)基准日:董事会决议公告日、股东大会决议公告日、发行期首日;⚫董事会决议未确定或确定部分发行对象(竞价发行)基准日:发行期首日。 发行规模:拟发行的股份数量原则上不得超过本次发行前总股本的30%;禁止“保底发行”。 募集资金用途:⚫董事会确定发行对象的非公开发行股票:可以将募集资金全部用于补充流动资金和偿还债务;⚫其他方式:用于补充流动资金和偿还债务的比例不得超过募集资金总额的30%;轻资产、高研发投入的企业超过上述比例的,应充分论证其合理性。 锁定期及减持期限:⚫ 锁价发行的锁定期为自发行结束之日起18个月;⚫ 竞价发行的锁定期为自发行结束之日起6个月,减持不适用减持新规。 批文有效期:12个月。

股权融资业务介绍——可转债 可转换债券是债券持有人可按照发行时约定的价格将债券转换成公司的普通股票的债券。 发行基本条件: (1)最近3个会计年度连续盈利,最近3个会计年度加权平均净资产收益率平均不低于6%,以扣除非经常性损益后的净利润与扣除前的净利润低者为计算依据。 (2)除金融类企业外,原则上最近1期期末不得存在持有金额较大、期限较长的交易性金融资产和可供出售的金融资产、借予他人款项、委托理财等财务性投资的情形。 (3)最近3个会计年度实现的年均可分配利润不少于公司债券1年的利息。 发行对象:向市场公开发行。 债券面值与债券期限:面值为100元,利率由发行公司与主承销商确定;期限最短为1年,最长为6年。 转换价格与转换期限:转股价格应不低于募集说明书公告日前20个交易日该公司股票交易均价和前1个交易日的均价;可转换公司债券自发行结束之日起6个月后方可转换为公司股票,转股期限由公司根据可转换公司债券的存续期限及公司财务状况确定。 募集资金用途:用于补充流动资金和偿还债务的比例不得超过募集资金总额的30%;轻资产、高研发投入的企业超过上述比例的,应充分论证其合理性。 发行规模:本次发行后累计公司债券余额不超过最近一期末净资产额的40%。