注册制改革背景下的企业上市规划(4)

企业上市的主要流程——企业搭建内部上市工作小组

董事会秘书职责:对外负责公司信息披露、投资者关系、政府关系、媒体关系管理;对内负责股权事务管理、公司治理、股权投资、筹备董事会和股东大会,保障公司规范化运作等事宜。

财务总监职责:财务总监主要负责公司财务内控管理并协助上市过程中涉及到的财务核查以及财务分析工作。

证券事务部/董事会办公室职责:全程协助上市过程中的法律综合尽调及核查工作,负责政府关系维护及合规证明开具,协调公司其他部门参与上市工作,负责上市过程中的所有后勤保障工作,工作量较大,建议上市阶段配置一名证券事务代表。上市后负责信息披露工作,可视工作量情况增设1-2名证券事务专员。

财务部职责:全程协助上市过程中的首发申报及多轮反馈回复的财务核查工作。财务部工作量极为繁重,一般建议除熟悉业务的财务总监之外,另设财务经理及一至两名对公司财务及业务细节更为熟悉的财务人员全程参与协调各项工作。

销售、生产、采购部门职责:协调进行客户及供应商的走访工作,提供上市过程中销售、生产、采购的相关业务信息和资料。

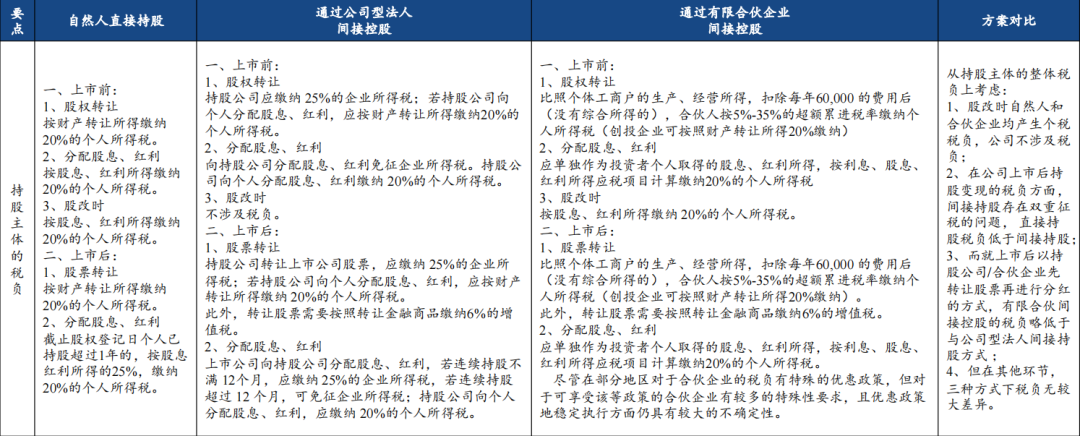

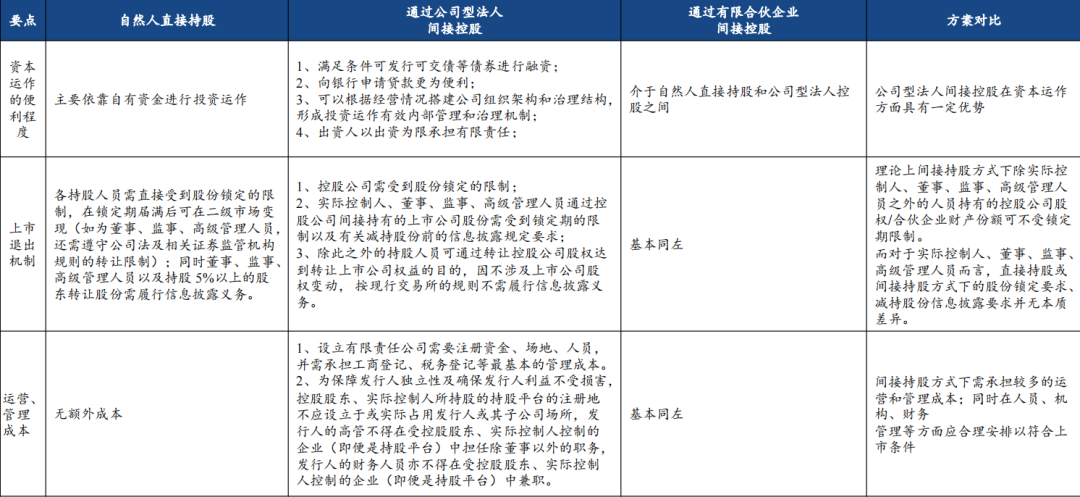

拟上市主体的股权架构设置——直接持股还是间接持股? 实际控制人可以通过自然人直接持股、通过公司型法人间接控股、通过有限合伙企业间接控股等多种股权架构实现对拟上市主体的控制。三种持股方案在持股主体的税负、资本运作的便利程度、上市退出机制、运营及管理成本等方面各有利弊,对以上三种实控人持股的股权架构进行分析: 综上,自然人直接持股的主要优势在于税负和运营成本方面,而在资本运作方面则不具有优势。对于间接控股方式而言,公司型法人间接控股在股改时税负、资本运作方面相对优于有限合伙企业间接控股,但在其他方面基本则差异不大。 自然人直接控股和公司型法人间接控股均属于常见的控股型架构,不同企业可以根据自身股权结构、公司治理状况、税负成本和实际控制人需求来综合考虑控股权架构的设立。

拟上市主体的股权架构设置——股本规模及融资规模测算 相关规定:发行后股本不超人民币4亿元的,公开发行的股份要达到公司股份总数的25%以上;发行后股本总额超过4亿元的,公开发行股份的比例为10%以上。股本规模设置还要考虑上市后的股本扩张需要。 股本规模:需根据未来申报期间的净资产情况、企业盈利规模、同行业股本规模、税负情况等条件,设置企业股本规模。 测算融资规模及发行股份比例:发行后股本超过4亿元的,按照通常规则可只发行10%的股份;目前证监会仍对传统板块施行23倍市盈率的发行估值上限,科创板和创业板注册制则为市场化询价发行,假设公司申报注册制板块则融资规模上限=发行前一年度扣非前后孰低的净利润*市场化市盈率*10%